Oggi vorrei brevemente analizzare 5 aziende che vengono suggerite in un video di un famoso youtuber.

La maggior parte delle analisi che puoi leggere o ascoltare in rete è sostanzialmente sbagliata. In questo articolo andrò a commentare i principali errori commessi.

Ecco le 5 aziende:

- Costco;

- Procter&Gamble;

- Waste Management;

- Lockeed Marteen;

- Nexi.

Ovviamente non sto suggerendo di investire né di NON investire in queste aziende. Voglio fare un ragionamento più concreto e basato sui fatti.

Costco

Il suddetto youtuber identifica Costco come un buon investimento per via del modello di business.

Infatti Costco è un supermercato e sarebbe condannato ai normalissimi margini bassi quando invece si sono inventati degli abbonamenti per alzare i margini stessi. Margini che sono sempre bassissimi (sotto il 4%). Ma di per sé importa poco.

Il problema è quando si inizia una valutazione sul modello di business.

Valutare un modello di business è intrigante ma estremamente complesso perché si lega non solo alla conoscenza del mondo OGGI ma anche a un certo grado di prevedibilità del futuro. Futuro che però rimane sempre e comunque imprevedibile.

Mi spiego meglio: quando si valuta un modello di business c’è implicita una domanda concreta che è “come funzionerà questo modello di business domani o tra 10 anni?”. È implicita, ma senza questa domanda l’analisi del modello di business rimane poco utile.

Un’altra cosa molto comune che accade in queste analisi è argomentare sul prezzo. È alto? È basso? La mia domanda è: rispetto a cosa?

Possiamo prendere il P/E e quindi tramite un valore assoluto giungere a una conclusione: P/E 10 ok, P/E 100 troppo alto.

Ma le difficoltà sono appena iniziate. E se fossimo nel settore del tech e il P/E fosse 30? Sarebbe alto o basso? Beh, prima di rispondere vi dico che Google e Facebook hanno un P/E intorno a 30 pur rimanendo probabilmente le migliori due aziende per profitti e margini al mondo. In quel caso 30 va bene.

Un altro modo di valutare il prezzo è basandosi sulla stima di crescita. A seconda della mia stima di crescita valuto in prospettiva il prezzo attuale. “Stima di crescita” può sembrare una definizione ragionevole ma nella realtà vuol dire: previsione-del-futuro-che-neanche-Nostradamus.

Procter&Gamble

In questo caso viene analizzato ancora il modello di business ma direi di non soffermarci ancora. Questo tipo di analisi è incredibilmente diffusa.

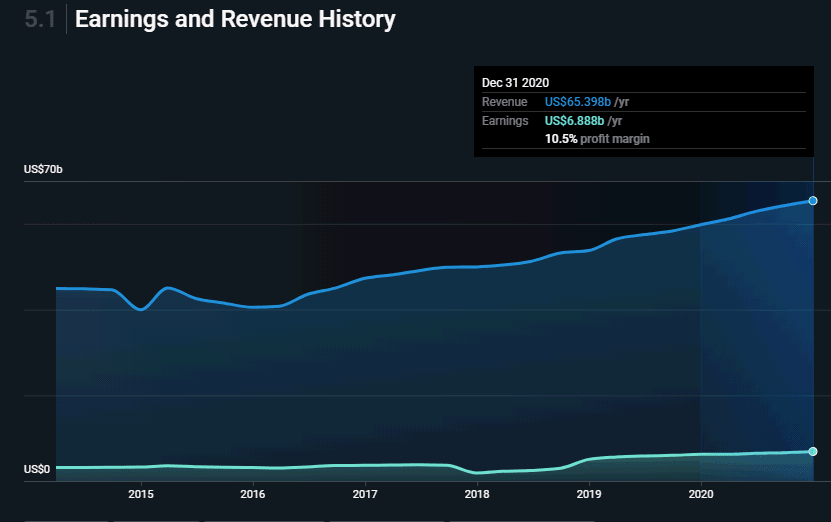

Una cosa che viene detta riguardo Procter & Gamble è che il margine è alto. Fantastico! Questa volta ci ha preso!

D’altronde il margine è ancora più importante del modello di business. Se azienda A vende per 100 miliardi e azienda B vende per 1 miliardo, qual è la più profittevole? Non puoi rispondere senza l’informazione di quant’è il margine netto. Nell’esempio di prima, l’azienda A potrebbe avere spese per 100 miliardi e l’azienda B per 500 milioni.

Nel primo caso il margine è ZERO, nel secondo è del 50%. La seconda azienda pur vendendo meno è molto più profittevole.

Waste Management

Un aspetto molto sottovalutato è il CAGR, ovvero il ritorno medio annuo. Questo numero indica la qualità dei rendimenti di un’azione. È abitudine in questo tipo di analisi molto diffuse, soffermarsi a guardare l’ultima trimestrale o comunque pochi mesi recenti.

È una prassi totalmente senza senso. Se i dati ci sono, è bene utilizzarli. Per quanto riguarda gli investimenti in azioni, ad esempio, se Waste Management sembra che negli ultimi 5 anni il CAGR sia intorno al 20%.Basta documentarsi per capire che non è così.

- 3 anni: 12.15%

- 5 anni: 17.28%

- 10 anni: 15.20%

- 20 anni: 10.59%

Le informazioni, i dati, sono la nostra più grande risorsa: usiamola!

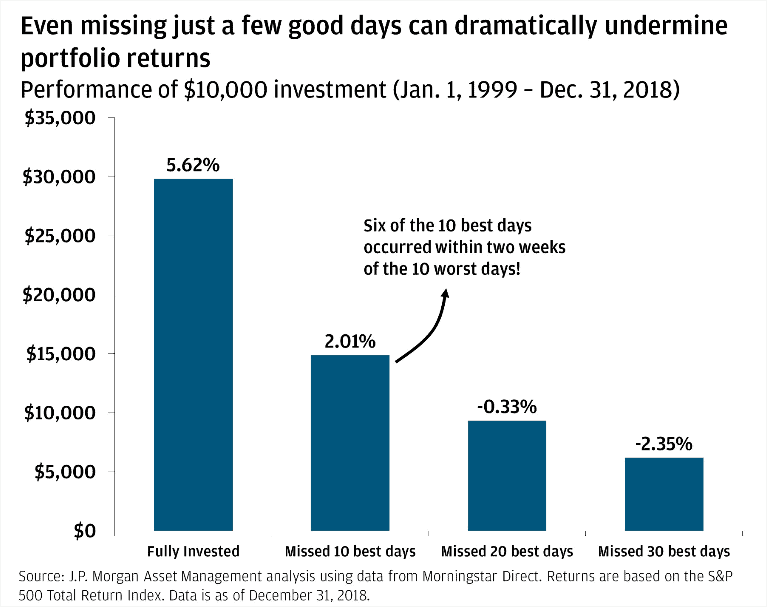

Un altro discorso che sento spesso è relativo al “timing” ovvero al tentativo di entrare al prezzo più giusto. È un luogo comune incredibilmente diffuso ma che non ha senso pratico. I dati (come da immagine qui sotto) evidenziano senza ombra di dubbio che l’approccio vincente non è provare a fare “timing” ma essere investiti.

In altre parole: quando selezioni un’azienda, entra subito a mercato (magari con poco capitale). Aspettare ti potrà far perdere moltissimi rendimenti! Quando poi in futuro forse l’azienda ritraccerà, allora potrai comprare ancora a un prezzo migliore, ma questo è un altro discorso!

Lockheed Marteen

Per questa famosa azienda il primo dato che è saltato fuori è il fatturato negli ultimi 2 anni. È un’analisi sicuramente migliore di quando sento prendere SOLO l’ultimo dato trimestrale. Però, ad esempio, perché non spingersi agli ultimi 5 anni?

Il discorso successivo è atroce e senza né capo né coda.

Visto che Lockheed Martin vende soprattutto armi e Biden (neo presidente USA) ha intenzione di agire duramente verso la Cina, potrebbe esserci un aumento della domanda di armi. Segue a questo ragionamento di geo politica spiccioli, una serie di considerazioni socio economiche assurde.

Il discorso rimane sempre quello ed è bene capirlo: di cosa parliamo quando parliamo di scenari futuri? La maggior parte delle volte parliamo di eventi che non accadranno mai. Un conto è approssimare un’idea di visione, un conto è condizionare l’acquisto di un’azione in base a dubbie previsioni del futuro.

Nexi

Nexi è un’azienda italiana e richiede un’attenzione speciale. Io non consiglio di investire necessariamente solo negli Stati Uniti ma è importante capire DOVE investire.

I paesi migliori hanno economie aperte e pro-aziende. Sono pienamente promossi tutti i paesi anglofoni come Canada, Australia, Nuova Zelanda, Sud Africa e Regno Unito; oppure i paesi del nord Europa dalla Germania all’Olanda ai paesi Baltici. L’importante è non scordarsi mai che l’azienda è parte del tessuto economico di uno Stato e se lo Stato in questione è polveroso, non meritocratico, anti-aziende, allora il nostro investimento aumenta di rischio.

Meglio investire in un’azienda statunitense o irachena? Per una totale trasparenza voglio specificare che questi discorsi non vertono sulla politica o su giudici “morali” di qualsiasi tipo.

Un altro discorso molto importante è legato alla dipendenza di un’azienda dalla politica locale. Un esempio su tutti è UberEat che a causa del suo modello di business è sempre in balìa dei venti politici estemporanei che ne minacciano continuamente l’esistenza.

Senza neanche entrare nel dettaglio di quanto sia buona in termini d’investimento UberEat (spoiler: non lo è) noi comunque non possiamo vincolarci a un’azienda che dipende totalmente dal politico di turno o dalla fase politica di turno.

Nexi è stata collegata proprio a discorsi politici che seppur interessanti per qualcuno, non possono rientrare tra i requisiti per comprare un’azienda.

Conclusione

In conclusione voglio sottolineare quali devono essere i requisiti per comprare un’azienda da inserire nel nostro portafoglio.

L’azienda deve essere:

- sana,

- profittevole,

- adatta al nostro portafoglio.

Questi sono punti di partenza imprescindibili che determinano per la maggior parte i rendimenti futuri.

Inoltre vorrei ricordare alcuni errori importanti in cui molto cadono:

- mai provare a prevedere il futuro,

- mai leggere solo l’ultimo dato trimestrale,

- mai provare a stimare un prezzo “giusto”.

Se vuoi approfondire la mia strategia per scoprire le azioni migliori in cui investire, visita la pagina del corso “Investimenti in Azioni per Lupi”.