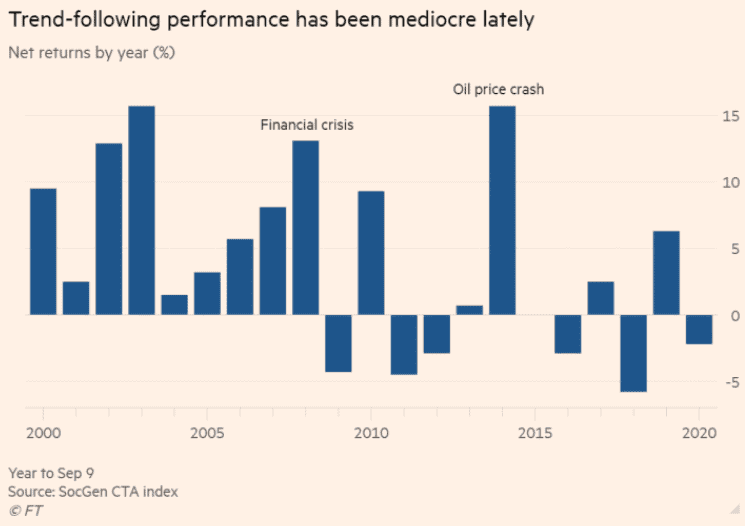

Come scrivono Robin Wigglesworth e Laurence Fletcher sul Financial Times, il 2020 non si sta rivelando una buona annata per alcuni Hedge Funds tradizionalmente basati su strategie trend-following.

Nonostante la strategia Trend-Following abbia dimostrato il suo valore nel 2008, quest’anno il comparto sta infatti sottoperformando. Tra improvvisi crolli, altrettanto rapidi rally e un boom frenetico del commercio al dettaglio, l’ambiente dovrebbe essere fertile per gli hedge fund quantitativi che tendono a seguire i trend.

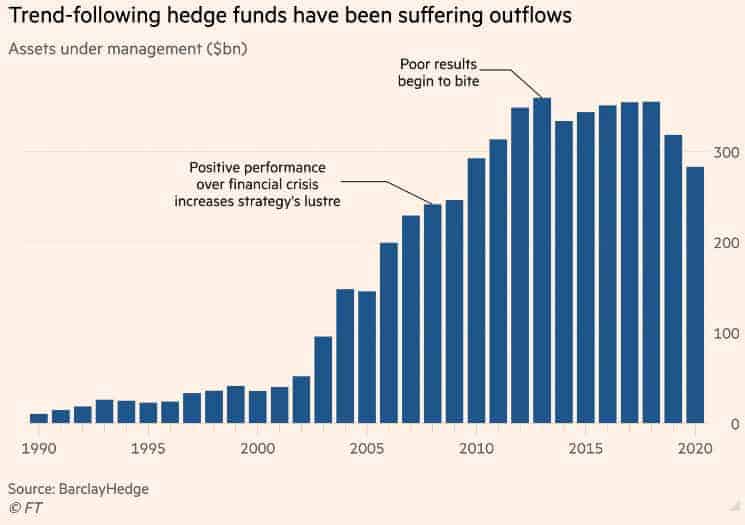

Invece, questa industria da 280 miliardi di dollari ha sperimentato fortune ampiamente divergenti quest’anno: l’indice dei consulenti per il trading di materie prime di Société Générale è sceso del 2,2%. Una performance decisamente inferiore rispetto al guadagno medio del 2% del settore complessivo degli hedge fund, che maschera alcune nette differenze tra i fondi trend-following.

Secondo Edward Raymond, responsabile della gestione del portafoglio nel Regno Unito presso Julius Baer, “è l’anatomia della recessione che conta. Alcuni hanno fatto bene e altri no, e quest’anno abbiamo assistito a un’ampia dispersione delle prestazioni”.

Aspect Capital, Millburn e Winton Group sono in calo di circa il 7%, 12% e 17% rispettivamente, secondo i numeri inviati agli investitori. Al contrario, il Fondo Diversificato di Roy Niederhoffer e il Fondo di investimento Tewksbury hanno guadagnato circa il 44% e il 18%.

I fondi trend-following di Man AHL sono aumentati del 3-4%, mentre altri grandi attori – come AQR – hanno perso terreno.

La disparità è in parte spiegata dalla rapidità e dalla profondità del calo del mercato e quindi della ripresa, poiché i seguaci del trend soffrono naturalmente in una certa misura di bruschi cambiamenti nello slancio del mercato.

Tuttavia, sono emersi anche due fattori: se i fondi si sono ramificati in altre strategie di trading quantitativo e se hanno reagito rapidamente ai movimenti del mercato o hanno invece mantenuto modelli a lungo termine.

Sebbene anche altre tipologie di hedge fund siano state scosse quest’anno, la performance dei trend-following è di particolare importanza. Dalla crisi finanziaria del 2008, sono infatti diventati popolari tra molti fondi pensione, banche private e fondi di dotazione come una sorta di polizza assicurativa contro le recessioni. Comprendere le ragioni dei risultati contrastanti del 2020 è quindi vitale per molti investitori istituzionali.

“La vita ha cominciato a diventare più difficile per noi trend-followers quando i tassi di interesse sono scesi a zero e la volatilità è diminuita”, ha affermato David Gorton di DG Partners. La cattiva performance ha portato alcuni gestori ad allontanarsi dalla propria strategia principale negli ultimi anni, dilettandosi con nuovi segnali e tecniche, secondo Gorton.

Ciò si è però rivelato controproducente quest’anno, quando il trend-following tradizionale ha goduto di una rinascita e molte altre strategie hanno avuto difficoltà.

Una conseguenza di questa deriva della strategia sono i guai di Winton, una volta uno degli hedge fund trend following di più alto profilo, che ha virato su altre tecniche come il trading basato su dati macroeconomici. Quest’anno il fondo principale di Winton è sceso del 17%, mentre il suo fondo più piccolo e più strettamente trend-following è aumentato di circa il 3%.

“Le strategie con cui abbiamo diversificato hanno performato peggio del trend-following, ma non penso necessariamente che ciò dimostri che abbiamo sbagliato “, ha detto David Harding, il fondatore di Winton. “La diversificazione è ciò che ci ha salvato negli anni di magra”.

Noi trader scrocchiarelli sappiamo quanto la diversificazione sia importante, tanto da considerarla il terzo pilastro del trading profittevole.

Se vuoi aumentare la diversificazione del tuo portafoglio, non perdere il webinar in diretta di martedì 29 alle 20:30, un appuntamento rigorosamente gratuito durante il quale BuzTrading aprirà i suoi cassetti segreti!