“Francesco, sarò sincero: non capisco com’è possibile che tu indichi come aspettativa adeguata per i rendimenti un 20-30% annuo lordo mentre su Facebook trovo gente che guadagna ogni giorno”.

In questo articolo proverò a spiegare in modo semplice perché online e in particolare su Facebook sembra che tutti guadagnino sempre.

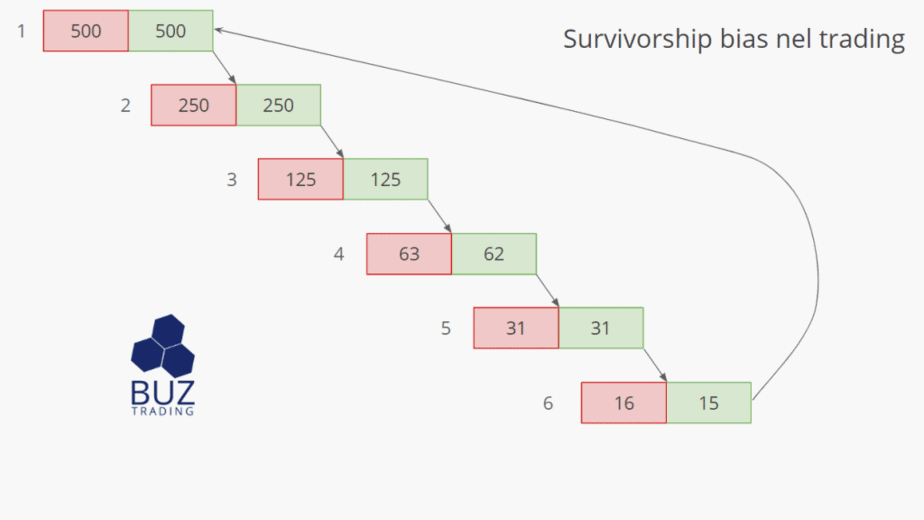

Prendiamo come sample (campione d’esempio)1000 persone.

A 500 di loro dirò di comprare un qualsiasi strumento finanziario X e chiudere la posizione in serata a un’ora precisa. Agli altri 500 dirò di vendere lo stesso strumento alla stessa ora e di chiudere la posizione in serata alla stessa ora.

La scelta del trade è totalmente casuale. Tiro una monetina, testa significa long, croce short. Non c’è alcun dubbio che uno strumento dopo X ore si sarà mosso di almeno un tick sopra o sotto l’ingresso, giusto?

Quindi metà sarà long e metà short contemporaneamente sullo strumento X.

50% del sample sarà vincente, 50% perdente.

Il 50% perdente lo ignoro, prendo il 50% vincente e a loro do la stessa istruzione.

50% long a tal ora, 50% short a tal ora. Di 500 persone, 250 saranno long e 250 short.

Una metà sarà sicuramente vincente, l’altra no.

Arrivati a sto punto abbiamo 250 persone con 2 trade consecutivi vincenti. Se va bene hanno fatto il 500%, se va male il 5% in due giorni; anche senza scomodare le percentuali di rendimento, il risultato è comunque notevole.

A queste 250 persone do di nuovo la stessa istruzione. 125 long, 125 short contemporaneamente alla stessa ora con chiusura della posizione alla stessa ora. Il trade è sempre uguale per entrambe le parti, solo la direzione è opposta.

125 avranno raggiunto il loro terzo trade consecutivo, 125 invece dopo 2 trade vincenti fermano la striscia di successi.

Ai 125 vincenti do la stessa istruzione. 62 vanno long, 63 short. La matematica prevederebbe di far andare long 62 persone e mezza. Al momento non sono dotato di strumenti atti a preservare la vita anche dimezzando una persona. Quindi 62 long e 63 short sullo stesso strumento contemporaneamente.

La metà sarà vincente, supponiamo siano i 62 long, ma davvero non cambia che sia una metà o l’altra.

I 62 arrivano da un’incredibile striscia vincente di 4 trade positivi consecutivi. Un risultato miracoloso.

Ai 62 do la stessa istruzione. 31 long, 31 short contemporaneamente bla bla bla, avete capito.

Ai 31 positivi, tutti galvanizzati e pronti a farmi una statua, indico le stesse istruzioni. 15 long e 16 short contemporaneamente.

Ai 15 positivi chiedo di asciugare la bava d’ammirazione per me e di farmi da testimonial. Pubblico i loro statement, pubblico i messaggi di ringraziamento, pubblico videochiamate in cui questi miei studenti/clienti di sperticano in lodi per me.

I 15 positivi hanno fatto una striscia vincente di 6 trade, tutti azzeccati, tutti perfetti. Immaginano già come sarà dura scegliere lo yacht giusto per le loro esigenze.

Intanto con i loro testimonial posso farmi 1000 clienti nuovi per ricreare il circolo. Dei trader perdenti non si fa cenno in nessun caso.

Attenzione però: alcuni di loro hanno 3-4-5 trade consecutivi positivi e possono comunque rendersi utili con testimonial, che mi fanno trovare 1000 nuovi clienti.

I trade sono totalmente randomici ma ho portato a casa 1000 nuovi clienti (volendo essere conservativi), innumerevoli corsi, coaching e abbonamenti venduti, reputazione online, inviti a eventi, scrivo libri e vengo intervistato da quotidiani finanziari.

Divento famoso, richiesto e riconosciuto, entro nel pantheon dei trader “istituzionali e ufficiali”.

Ma sto tradando a caso.

Questo è quello che succede quando guardate i personaggi vincenti online: state guardando solo il lato vincente della medaglia o della monetina.

Ciò che viene sempre costantemente nascosto sono le perdite, ma non solo. Sono nascoste le difficoltà, i dubbi, lo stess, l’ansia, il duro lavoro o la nullafacenza più spietata.

Questo errore di percezione in psicologia comportamentale viene chiamato SURVIVORSHIP BIAS, ovvero la selezione precisa e pulita di ciò che è sopravvissuto.

Il survivorship bias agisce anche in altri contesti. Ad esempio, se voglio fare trading e prendo come esempio Jim Simons rischio di essere totalmente immerso nel survivorship bias. Jim Simons è il trader più vincente di sempre, ha una media annua del 66%, ha un patrimonio di 20 miliardi ed è considerato un punto di riferimento della storia della finanza.

L’errore che il 99% di voi commette è mettere in relazione il trading a Jim Simons.

Non funziona così. La domanda da porsi non è “come posso diventare il prossimo Jim Simons?” ma piuttosto: “Quanti hanno fallito, provando a diventare il prossimo Jim Simons?”. Risposta molto semplice: circa l’80% degli hedge fund non batte il mercato e gli investitori più performanti di sempre hanno una media del 20% annuo.

E’ facile quindi cadere in trappole percettive se si guarda esclusivamente ciò che effettivamente “ha vinto”. L’unica cosa che conta è ciò che non si vede, ovvero tutto ciò che “ha perso”.

Ecco spiegato in modo semplice come mai sembra che su Facebook sembra che siano tutti vincenti, geni della finanza e milionari. I dati ufficiali dei broker dicono però che tra il 70 e il 90% dei trader retail è perdente su base annua e solo il 2% risulta vincente in 5 anni.

Ciò che vorrei trasmettere con questo articolo è semplicemente buon senso. Evitate di pensare che Facebook sia il covo delle menti finanziarie più geniali del nostro tempo e considerate sempre il lato nascosto e perdente di ciò che state guardando.

***

Se vuoi approfondire il metodo BuzTrading iscrivi al corso gratis per imparare il trading automatico in modo semplice. Clicca qui.