Il 10 luglio è uscito un articolo d’approfondimento sul New York Times scritto da Conrad de Aenlle estremamente interessante. Lo riportiamo, come al solito, tradotto. Buona lettura

Un forte rally dell’azionario durante il drastico peggioramento delle condizioni economiche ha lasciato il mercato molto valorizzato (in ipercomprato) nel momento in cui si affronta una grande incertezza.

Considera questa opportunità: si può investire nel mercato azionario – che è molto sopravvalutato ora ma che, se accadessero molte cose buone, potrebbe essere ancora solo leggermente sopravvalutato l’anno prossimo – e farlo in un momento in cui accadono molte cose brutte?

Questa non è una frase fine a sè stessa. Secondo molti analisti e gestori di fondi è più o meno quello che pensa chiunque acquisti titoli oggi. E a giudicare dall’andamento del mercato, è quello che molti investitori stanno facendo.

L’ S&P500 è aumentato del 20% nel secondo trimestre.

Con la pandemia tutt’altro che finita.

Con gli utili che affondano.

Con il debito pubblico in espansione.

Con la disoccupazione ai massimi di decenni e gran parte dell’economia che non è ancora in grado di alzarsi da terra.

Un rimbalzo degli indicatori e delle scorte economiche, ad un certo punto era atteso, dato quanto entrambi erano scesi dopo che la pandemia si è manifestata. Ma gli scettici avvertono che ulteriori progressi su entrambi i lati potrebbero essere molto più difficili da raggiungere.

“Abbiamo guadagnato, ora siamo andati troppo avanti”, ha detto Tobias Levkovich, capo stratega azionario presso Citi Research. “Cosa succede alle decine di milioni di disoccupati? I rivenditori stanno chiudendo i negozi. Che fine faranno? ”

A tali domande non potrà essere data risposta che dopo le elezioni di novembre, quando dovrebbero diventare più chiare le intenzioni della politica del governo, ha affermato Levkovich. Fino ad allora, le banche potrebbero essere riluttanti a fare prestiti e le società potrebbero essere riluttanti ad assumere.

“C’è ancora una buona dose di incertezza, che include le elezioni e il modo in cui usciremo dalla pandemia”, ha detto.

Saira Malik, responsabile delle azioni di Nuveen, ha concordato che “c’è una disconnessione tra il mercato azionario e l’economia”.

“Se gli ultimi picchi di contagi producessero aumenti significativi di ricoveri e decessi, e se i consumatori fossero meno inclini a spendere in quanto ancora senza lavoro e i nuovi incentivi governativi non fossero efficaci, le buone notizie di mercato potrebbero rivelarsi fugaci”, dice Malik.

La fiducia diffusa dalla Federal Reserve ha rafforzato i mercati. La Fed ha annunciato il suo intervento a marzo, attraverso la politica monetaria e l’acquisto di attività finanziarie con denaro creato dal nulla. Molti strateghi applaudono alle mosse a breve termine della Fed ma a lungo termine sono turbati dalle implicazioni .

“Non sono sicuro che avrebbero potuto fare nient’altro in questo scenario”, ha affermato Steve Kane, gestore di fondi obbligazionari presso TCW. La Fed ha detto che i tassi di interesse a breve termine rimarranno vicini allo zero per almeno due anni e ha promesso di acquistare un’offerta praticamente illimitata di strumenti di debito, dai buoni del Tesoro ai fondi obbligazionari ad alto rendimento negoziati in borsa.

La Fed è stata costretta a cercare di sostenere l’economia e per ora ci è riuscita, ma Kane ha avvertito che “probabilmente ci sarà un costo” per tutto ciò.

“Non permettendo all’economia privata di valutare i rischi in modo adeguato, manterranno in vita le compagnie di zombi”, ha detto. “Ciò si tradurrà in un’economia meno efficiente e in una crescita inferiore. Un’altra cosa che potrebbe accadere è che l’inflazione potrebbe crescere se si ha un’elevata disoccupazione strutturale e il governo continua a spendere ”.

Un’altra fonte di sentimento rialzista è la volontà di ignorare la grave recessione e guardare al “dopo” valutando le prospettive di investimento in base alle previsioni di una situazione post-pandemico più rosea.

L’indice S&P 500 è stato scambiato a fine giugno a 24,4 volte quello che gli analisti si aspettano che le società guadagnino quest’anno, secondo FactSet Research. La valutazione media degli ultimi due decenni è di 18,8 volte gli utili. Utilizzando la previsione per il 2021, che prevede un aumento di quasi il 30 percento degli utili, l’indice è stato scambiato a 19 volte gli utili.

Quella valutazione del 2021 sarebbe a malapena più costosa della media dei due decenni, ma è solo una previsione. In effetti, i guadagni potrebbero riprendersi rapidamente dai livelli di oggi, che sono stati depressi dalla chiusura obbligatoria di gran parte dell’economia, ma non vi è alcuna garanzia che lo facciano.

Qualunque siano le valutazioni nel futuro a lungo termine, ora sembrano sicuramente alte, come non erano basse durante il sell-off del primo trimestre.

“Le valutazioni sono state più elevate nel punto più basso di marzo 2020 rispetto a qualsiasi altra discesa degli ultimi 55 anni, in qualunque modo la si misuri”, ha scritto James Stack, redattore della newsletter sugli investimenti di InvesTech Research, . “Non solo, ma il successivo rimbalzo del mercato ha ulteriormente aggravato i problemi di valutazione esistenti”.

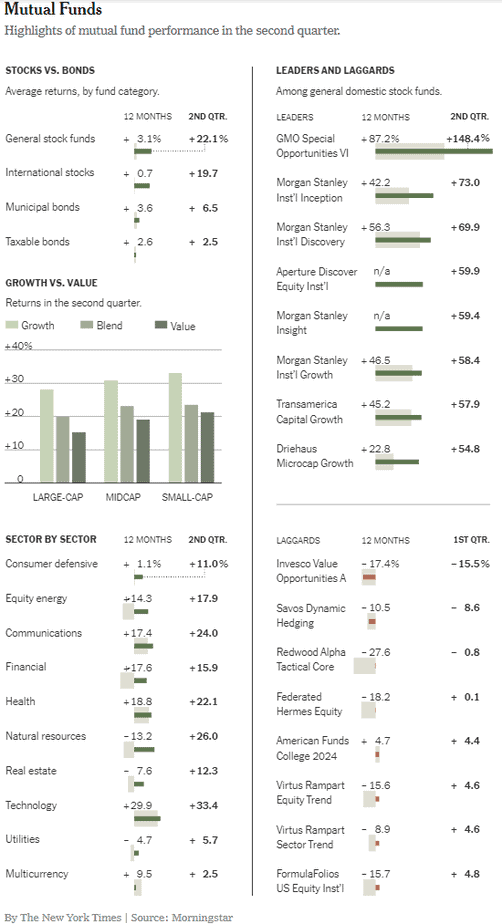

Se il mercato azionario si è espanso potentemente nel secondo trimestre e sta entrando in una bolla, tutto ciò va a beneficio dei proprietari dei fondi. Lo stock dei fondi domestici in media è cresciuto del 21,7%, secondo Morningstar, guidato da portafogli focalizzati su prodotti industriali, beni ciclici di consumo, risorse naturali e soprattutto tecnologia.

I possessori di fondi azionari internazionali hanno avuto un guadagno medio del 19,7 per cento con gli specializzati in America Latina e Asia come migliori.

Alcuni analisti stanno mettendo in guardia dalla sopravvalutazione a cui queste performance hanno portato.

Come rischio aggiuntivo c’è la possibilità che la strada per la crescita economica e degli utili che i tori stanno osservando possa essere molto più lunga del previsto.

Gli economisti della UCLA Anderson School of Management hanno dichiarato in un rapporto che la pandemia si è “trasformata in una crisi simile alla depressione “. Stimano che l’economia abbia subito un calo del 42% annuo nel secondo trimestre e prevedono che il terreno perduto non sarà recuperato fino al 2023.

Non sono però solo gli investitori azionari ad ignorare tali avvertimenti. I fondo obbligazionari in media sono aumentati del 6,5 per cento nel trimestre, spinti principalmente da quelli specializzati nelle emissioni più rischiose. I fondi ad alto rendimento sono aumentati del 9,4% e quelli che possiedono il debito dei mercati emergenti sono aumentati del 13%. I fondi governativi a lungo termine sono rimasti piatti.

Kane sostiene che se la Fed farà quello che le viene chiesto, per i detentori di bond avranno dei vantaggi, specialmente nel breve termine.

Ma il breve termine non durerà per sempre. Dopo che la vita economica e commerciale sarà tornata alla normalità, la pandemia e le misure prese per mitigare il suo impatto possono essere avvertite per anni, forse decenni. Le azioni straordinarie della Fed non sono l’unica potenziale fonte di problemi originata a Washington.

“Abbiamo visto un congresso diviso con una emanazione di stimoli fiscali non convenzionali in un modo che sta creando deficit di bilancio che erano inconcepibili per le amministrazioni precedenti”, ha affermato Chris Brightman, Chief Investment Officer di Research Affiliates.

Inoltre, teme che gli effetti possano ricadere soprattutto sulle generazioni più giovani. “Vedremo disavanzi di migliaia di miliardi di dollari per anni”, ha detto.

Tutto ciò potrebbe significare un futuro di tasse e prezzi al consumo più elevati e profitti aziendali molto più bassi , ha affermato. E con le azioni americane che hanno già valutazioni superiori ai mercati di altri paesi, “esiste una potenziale opportunità per coloro che vogliono limitare gli investimenti azionari negli Stati Uniti” e investire di più all’estero, ha affermato.

Malik di Nuveen privilegia allo stesso modo i titoli esteri e nazionali, ma solo quelli di aziende di alta qualità.

Le sue raccomandazioni includono aziende giapponesi, l’industria tecnologica americana, aziende che crescono lentamente e costantemente e aumentano continuamente i loro dividendi e aziende in tutto il mondo che si posizionano in alto rispetto ai criteri ambientali, sociali e di governance.

Levkovich di Citi Research si concentrerà su segmenti di mercato che trarrebbero beneficio da una crescita economica modesta, ma non spettacolare. Prevede che le banche, l’assistenza sanitaria, i semiconduttori e l’hardware tecnologico andranno bene.

Anche a Kane piacciono le banche. La loro forza finanziaria, mentre continuano a guarire dalle lesioni autoinflitte della crisi finanziaria, rende le loro obbligazioni valide, insieme a quelle in aree più sicure come i beni di prima necessità.

“Alcune aziende semplicemente non avranno l’opportunità di tornare come erano prima”, ha detto. “La disoccupazione rimarrà elevata. Ciò influenzerà il comportamento aziendale, i consumi, i risparmi. L’economia deluderà le ipotesi ottimistiche ampiamente integrate nei prezzi delle attività.”

***

Scopri il Trading Scrocchiarello per Principianti, ovvero il trading automatico semplice e per tutti.