Seguo numerose newsletter per tenermi aggiornato e approfondire i mercati da diversi punti di vista.

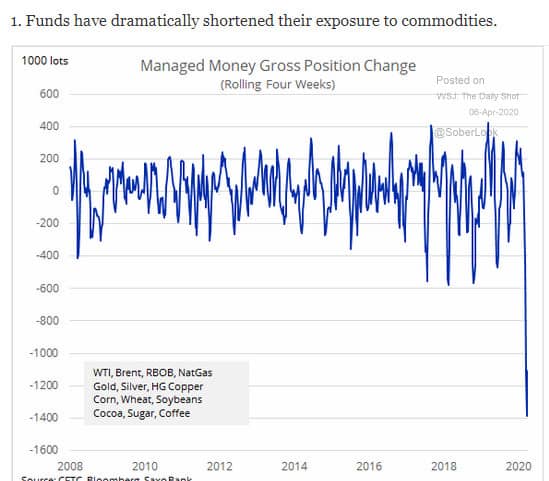

Ieri ho letto la notizia che i fondi stanno drammaticamente diminuendo l’esposizione sulle commodities.

Di seguito il grafico preso dalla newsletter del Wall Street Journal che illustra la diminuzione verticale delle posizioni lorde sulle commodity. In particolare mostra la variazione su un periodo rolling di 4 settimane. Le commodity considerate sono: Crude Oil, Brent, benzina, Natural Gas, oro, argento, rame, mais, grano, soia, cacao, zucchero e caffé.

Di seguito, invece è riportata la percentuale dell’esposizione in Open Interest. Gli open interest, in breve, sono le posizioni aperte ancora in essere.

Mi sorprende questo dato, francamente. Per carità, non sono pratico di gestione di fondi, quindi parlo dal mio punto di vista di “semplice” trader.

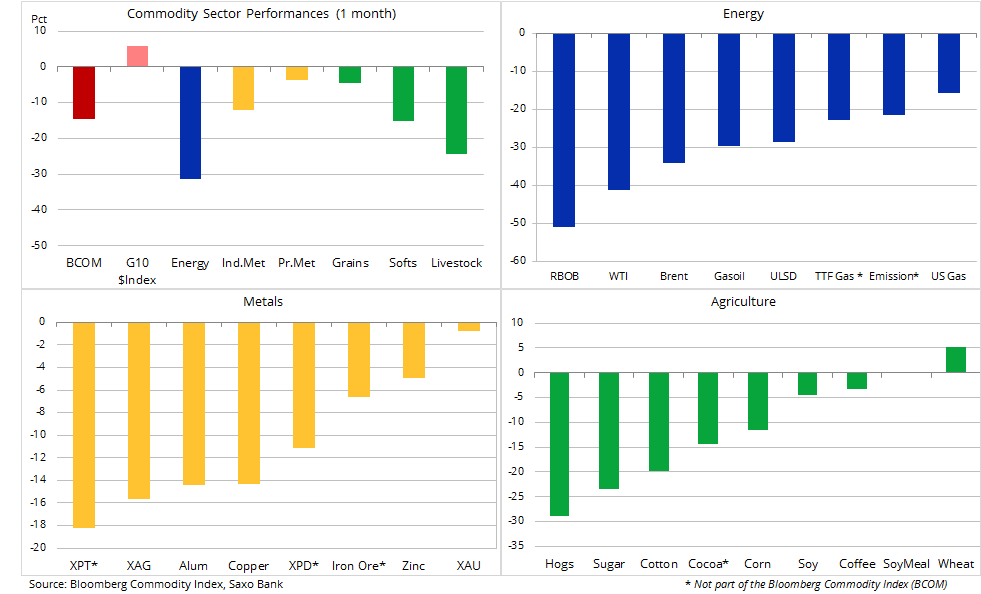

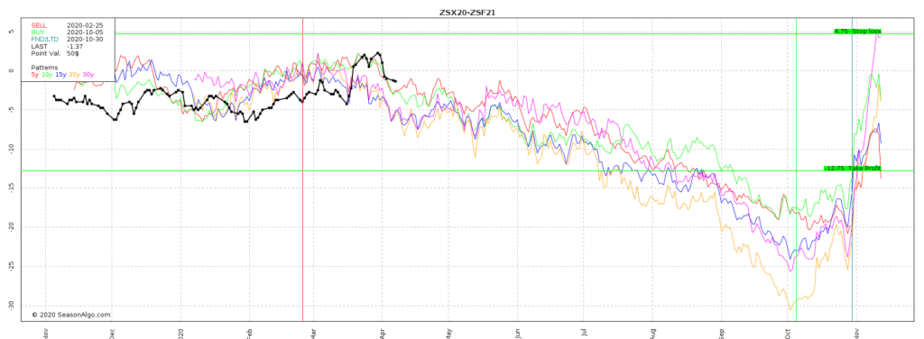

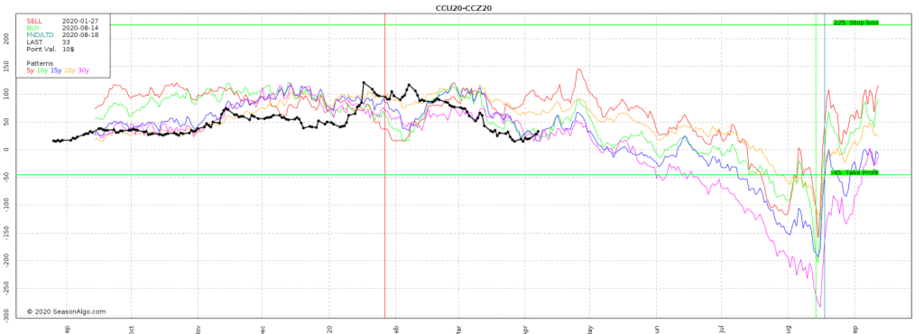

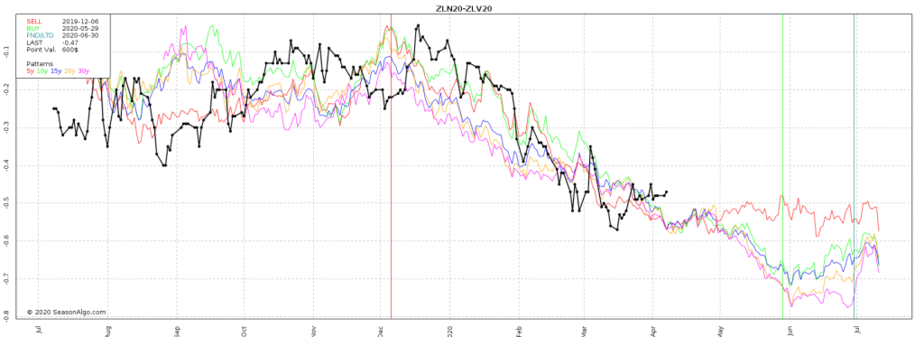

Di seguito 4 grafici che illustrano le recenti performance.

In primo luogo devo specificare che le commodities sono un grosso insieme che comprende strumenti simili per struttura ma diversissimi per caratteristiche.

Partiamo dal comparto energetico. La crisi del petrolio è cosa nota, ormai. Il petrolio è la materia prima più scambiata al mondo ed è affascinante per le complessità intrinseche. E’ soggetta a fluttuazioni per via dei consumi, delle scorte, della domanda, dello sviluppo economico delle nazioni o delle crisi geopolitiche. Inoltre è la materia madre di molte altre, come benzina e gasolio da riscaldamento (heating oil) e cugina di Brent e Natural Gas. Insomma, fa muovere il mondo.

Però non mi sorprende faccia il -50% se Arabia, Russia e U.S.A. fanno partire una guerra dei prezzi in contemporanea alla pandemia del coronavirus. Come non mi sorprende che scendano a picco anche i prodotti collegati, come ad esempio la benzina appunto. Non è possibile immaginare uno scenario diverso perché letteralmente la benzina viene creata dal petrolio.

Continuiamo nel reparto carni. La volatilità di Live Cattle, Feeder Cattle e Lean Hogs non mi sorprende per nulla perché sono sotto il fuoco incrociato del pericolo coronavirus (abbassamento offerta) e dell’aumento della domanda data dalle quarantene (aumento domanda). Inoltre la Cina, primo partner commerciale degli Stati Uniti nel comparto carni, sta uscendo solo ora dal lockdown.

Le granaglie meritano un discorso a parte perché soggette a stagionalità potentissime e molto regolari. Con questo non sto dicendo che sia normale che siano scese, ma che io ci sto guadagnando lo stesso perché trado le stagionalità in spread, cosa che probabilmente i fondi non fanno.

Concludo: le commodities non fanno miracoli. Sono strumenti finanziari affascinanti che permettono una diversificazione più efficace del semplice azionario. Però non sono la panacea di tutti i mali.

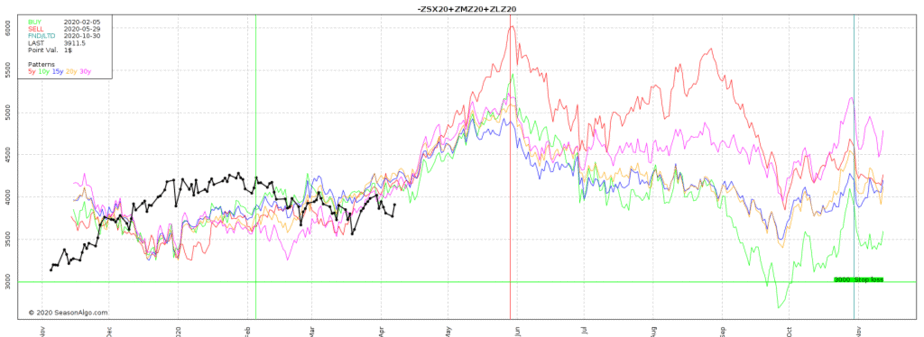

Spread Stagionali

Di seguito un po’ di grafici delle operazioni aperte attualmente in B-Seasonal, il mio servizio segnali. Sono posizioni laterali, in guadagno o in perdita. Ma niente di drammatico… Se si sa cosa si fa.

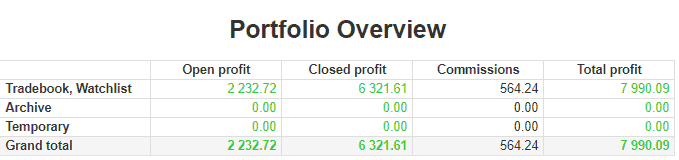

Risultato di portafoglio con UN singolo contratto.

Per concludere.

Non mi interessa cosa facciano i fondi, non applicano logiche che mi sono quotidiane. Però ho spesso la sensazione che, nel mondo retail almeno, le commodity siano poco conosciute davvero.

_

Per ulteriori analisi e approfondimenti, entra nel B–Club!