Un articolo non più recentissimo ma di pressante attualità di Bloomberg Businessweek si chiede se l’oligopolio dei fondi indicizzati non sia un rischio per l’economia mondiale. Stiamo parlando di BlackRock, Vanguard e State Street che hanno in mano la gran parte del mercato dei fondi indicizzati.

Non è in dubbio la grande efficacia degli ETF come strumenti finanziari ma l’oligopolio delle aziende detentrici degli stessi.

Scopriamo insieme benefici, rischi e potenziali “aggiustamenti” di questo settore così tanto in crescita ultimamente. Per chi volesse approfondire il discorso ETF consiglio il libro di Gabriele Bellelli appena uscito: “Investire con gli ETF e con gli ETC“.

Se possiedi un fondo indicizzato in borsa, congratulazioni. Il rendimento totale dell’S&P500 è stato un eccellente 31,5% nel 2019 e un fondo che segue passivamente quel benchmark ha prodotto quasi tutti quei guadagni, meno una piccola commissione, circa lo 0,04% delle attività e hai anche fatto parte di uno dei più grandi cambiamenti di potere aziendale in una generazione.

Il fondo indicizzato è una delle poche innovazioni finanziarie inequivocabilmente vantaggiose. Prima che prendesse piede, gli investitori pagavano abitualmente commissioni altissime per i fondi attivi che spesso fornivano rendimenti scadenti.

L’indicizzazione è stata anche un successo per alcune società di fondi. Il più grande gestore patrimoniale del mondo, BlackRock, noto per il suo marchio iShares di fondi indicizzati negoziati in borsa, ha $ 7 trilioni di dollari gestiti. Vanguard Group ha $ 5,6 trilioni. Il terzo, State Street, gestisce $ 2,9 trilioni.

Queste società gestiscono anche fondi attivi, ma insieme detengono circa l’80% di tutto il denaro indicizzato. Sono diventati noti come The big three.

Il loro successo ha avuto una conseguenza strana e non voluta. Poiché milioni di investitori hanno fatto finanziariamente la cosa più sensata, hanno anche concentrato il potere degli azionisti nei Big Three.

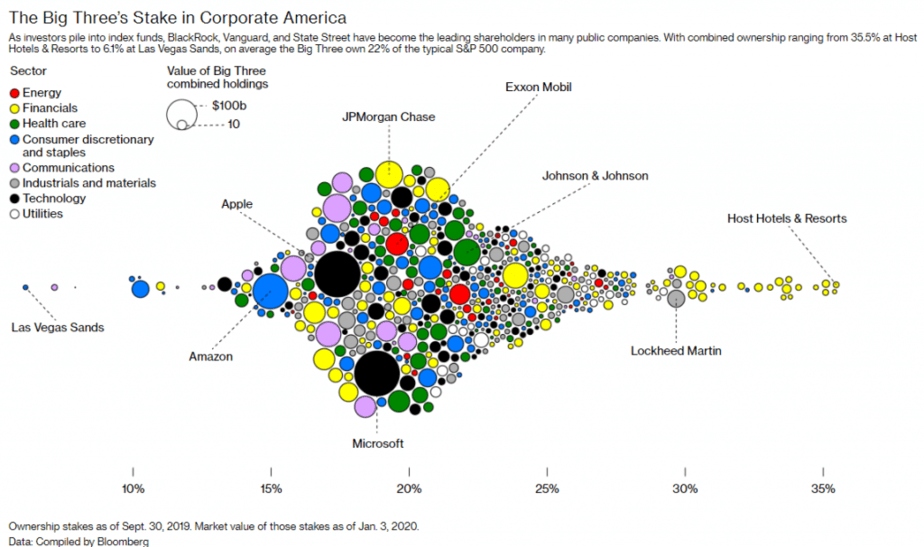

Circa il 22% delle azioni della tipica società S&P 500 si trova nei loro portafogli, rispetto al 13,5% nel 2008. Il loro potere è probabilmente maggiore, dato che molti detentori non si preoccupano di votare alle assemblee degli azionisti.

BlackRock, Vanguard e State Street hanno in totale il 18% delle azioni di Apple, in aumento rispetto al 7% alla fine del 2009. Delle quattro maggiori banche statunitensi, le tre società detengono insieme il 20% di Citigroup, il 18% di Bank d’America, il 19% di JPMorgan Chase e il 19% di Wells Fargo.

Il fenomeno può essere ancora più evidente per le aziende più piccole. I Big Three possiedono il 28% di Cabot Microelectronics, un venditore di materiali per produttori di semiconduttori con un valore di mercato di $ 4 miliardi.

La cosa sorprendente di tutto ciò è che i fondi indicizzati hanno cominciato in un modo modesto. Erano un prodotto di nicchia rivolto agli investitori che assumevano la visione, allora radicale, secondo cui prestare molta attenzione alle singole società non valeva lo sforzo e le spese.

Nei decenni successivi al lancio del primo fondo indicizzato al dettaglio nel 1976, da parte di Bogle, fondatore di Vanguard,, questa idea si sarebbe stata dimostrata valida molte volte. Ad esempio, solo il 10% dei fondi statunitensi a grande capitalizzazione gestiti attivamente ha sovraperformato il mercato nei 15 anni precedenti il giugno 2019.

Gli investitori hanno attecchito e accumulato denaro. Vanguard, ora guidata dal CEO Mortimer “Tim” Buckley, vanta oltre 30 milioni di investitori in tutto il mondo.

Il Vanguard 500 index fund ora ha circa $ 405 miliardi di attività; ci sono circa 380 fondi comuni statunitensi che seguono gli indici. E poi ci sono i fondi negoziati (etf) che possono essere acquistati e venduti immediatamente come azioni.

Nel 1993, la divisione di gestione degli investimenti di State Street, State Street Global Advisors , ha lanciato il primo di questi negli Stati Uniti, SPDR S&P 500 ETF Trust, o SPY .

BlackRock è entrato nel business quando ha acquisito iShares nel 2009 da Barclays Plc.

Gli Stati Uniti hanno ora oltre 1.400 ETF su indici azionari. Nell’agosto 2019 il settore ha raggiunto un traguardo quando i 4,27 trilioni di dollari in fondi azionari statunitensi gestiti passivamente hanno superato i 4,25 trilioni di dollari gestiti dagli stockpicker. Secondo l’ICI e Morningstar, le attività dell’anno scorso in fondi indicizzati a livello globale sono salite oltre $ 11 trilioni.

Però possono sorgere dei problemi: qualcuno afferma che le società potrebbero non competere in modo aggressivo perché i loro proprietari comuni, i fondi che le detengono tutte, non vogliono né ne hanno bisogno .

Recentemente i ricercatori hanno fatto alcune scoperte sorprendenti, incluso che alti livelli di proprietà in comune possono portare a prezzi più alti e livelli più bassi di investimento, innovazione e produzione. Il professore Einer Elhauge della Harvard Law School definisce la proprietà comune la più grande minaccia anticoncorrenziale nell’economia oggi.

I fondi indicizzati “sono ottimi per gli investitori”, afferma Elhauge, “ma parte del motivo per cui sono grandi per gli investitori è proprio a causa degli effetti anticoncorrenziali”.

Ad esempio i gestori di fondi non dispongono di incentivi finanziari per garantire che le società dei loro portafogli siano in forte concorrenza tra loro. Confrontiamo un gestore attivo che detiene, per esempio, azioni della Coca-Cola ma non Pepsi.

Potrebbe volere che la Coca-Cola corra dei rischi per schiacciare la Pepsi e per investire capitali in nuovi prodotti e mercati. Un investitore che detiene entrambi, invece, preferirebbe che Coca Cola e Pepsi evitassero le guerre dei prezzi.

O anche uno studio del 2018 che ha rilevato che, quando gli stessi investitori istituzionali sono i maggiori azionisti delle società farmaceutiche di marca e dei produttori di farmaci generici, le società generiche hanno meno probabilità di offrire versioni più economiche dei farmaci di marca.

Di conseguenza, i consumatori potrebbero pagare prezzi più elevati. “I potenziali effetti sulla condotta anticoncorrenziale sono davvero gravi”, afferma Melissa Newham, Ph.D. candidato alla KU di Lovanio in Belgio

Altri temono che i fondi indicizzati, principalmente restando in silenzio, aumenteranno semplicemente il potere dei CEO.

In un articolo del 2018, i professori della New York University Ryan Bubb ed Emiliano Catan hanno scoperto che era improbabile che i Big Three si opponessero al management su questioni scottanti come la retribuzione dei dirigenti e che probabilmente avrebbero sostenuto le proposte di gestione per fondere o fare grandi acquisizioni.

BlackRock ha sostenuto tali proposte di fusioni e acquisizioni il 79% delle volte e Vanguard, l’85%. BlackRock e Vanguard hanno favorito in modo schiacciante l’elezione degli amministratori delegati della società, secondo un’altra analisi dei dati di voto per procura in 25 gestori patrimoniali globali.

Il potere dei fondi indicizzati sta anche diventando una preoccupazione degli attivisti in campo sociale ed ecologico. Uno studio ha rilevato che BlackRock e Vanguard hanno votato contro almeno 16 proposte degli azionisti legate al clima in cui il loro sostegno avrebbe dato alle misure la maggioranza dei voti.

Lo studio ha esaminato 41 proposte relative ai cambiamenti climatici che vanno dalla definizione di obiettivi di emissione di gas a effetto serra alla divulgazione dell’attività di lobbying ambientale. BlackRock e Vanguard avevano meno probabilità dei colleghi delle compagnie di fondi di sostenere le risoluzioni, supportandole meno del 15% delle volte.

State Street ha votato a favore delle risoluzioni sul clima più spesso – circa il 27% delle volte – ma meno spesso rispetto ai suoi colleghi. “Penso che i grandi gestori passivi debbano prendere una decisione davvero difficile”, ha detto l’ex vicepresidente Al Gore al Financial Times a dicembre. “Vogliono continuare a finanziare la distruzione della civiltà umana o no?”

Leo Strine Jr., un influente giurista di diritto societario, ritiene che i fondi indicizzati dovrebbero fare di più per controllare l’influenza politica delle società che possiedono. In un documento, castiga BlackRock e Vanguard per non aver frenato le spese di lobby e altre spese politiche da parte delle loro società in portafoglio. Lo chiama “un enorme punto cieco fiduciario”.

Sebbene la spesa politica delle società possa essere buona per ogni singola impresa, Strine sostiene che i gestori patrimoniali dovrebbero tenere conto degli interessi più ampi degli azionisti dei loro fondi, che sono spesso lavoratori che investono in piani pensionistici 401 (k). La spesa politica per eleggere i legislatori che preferiscono dare alle aziende una maggiore leva sulla retribuzione e sui benefici, ad esempio, può comportare una riduzione dei salari.

Un altro problema potrebbe essere il ruolo che queste società hanno nelle pensioni. Anche le società nei loro portafogli possono essere clienti. Vanguard, ad esempio, gestisce 1.900 piani pensionistici con circa 1,4 trilioni di dollari in beni gestiti.

La preoccupazione è che le società di fondi possano esprimere voti come azionisti che placano i dirigenti “anche quando il voto con il management – il cliente – non è nel miglior interesse dei suoi investitori”, ha scritto Sean Griffith, professore della Fordham School of Law, con Dorothy Lund, un professore di legge presso l’Università della California del sud.

Esiste un modo per limitare i potenziali svantaggi del dominio dei Big Three?

In un editoriale, Bogle ne ha discusso. Escludere i fondi indicizzati dal possesso delle azioni di più di una società in un settore, ha detto, distruggerebbe il modello di fondo indicizzato, distruggendo uno dei migliori strumenti di investimento che ha la gente comune.

Solo un suggerimento – maggiore trasparenza – ha ottenuto l’approvazione di Bogle e BlackRock. Bogle voleva approfondire l’idea richiedendo ai fondi indicizzati di rivelare pubblicamente ogni impegno con i dirigenti aziendali.

Se il problema è che gli azionisti chiave delle società hanno un groviglio di interessi contrastanti, una soluzione più radicale potrebbe essere quella di inserire nuove voci nella discussione. Le aziende potrebbero aggiungere rappresentanti dei dipendenti ai consigli di amministrazione.

Lo hanno proposto anche politici di sinistra (come la candidata alla presidenza democratica Elizabeth Warren) e di destra (ex primo ministro britannico Theresa May). Le compagnie tedesche includono già lavoratori nei loro consigli di sorveglianza.

Forse la soluzione più immediata e concreta viene da Anat Admati, professore di economia e finanza di Stanford. Le società di fondi, afferma, dovrebbero usare la loro leva per assicurarsi che le società siano gestite nel vero interesse dei clienti.

“Si inizia con le basi, come garantire controlli migliori per prevenire frodi, inganni, pratiche sconsiderate e attività politiche contro l’interesse pubblico”, afferma Admati, “ed è possibile che la concorrenza migliorerà e costosi scandali, come la diffusione crescente del consumo di oppiacei, Il fallimento del 737 Max della Boeing, i conti fraudolenti di Wells Fargo e le ripetute violazioni della privacy di Facebook avrebbero potuto essere evitati.”

***

Scopri il Trading Scrocchiarello per Principianti, ovvero il trading automatico semplice e per tutti.